韩国半导体,急了?

昨日,韩国宣布了雄心勃勃的计划,计划在未来十年内斥资约4500亿美元建立全球最大的芯片制造基地,与中国和美国一道在全球范围内争夺芯片主导地位。

韩国总统文在寅13日在三星电子平泽工厂出席“K—半导体战略报告大会”时表示,政府将巩固存储芯片全球领头羊地位,并引领全球系统芯片市场,定将实现2030年综合半导体强国的目标。他进一步指出,政府将在京畿道和忠清道规划全球最大规模的半导体产业供应链——“K—半导体产业带” ,旨在建立起集半导体生产、原材料、零部件、设备和尖端设备、设计等为一体的高效产业集群。在文在寅看来,半导体是国家创新战略技术,因此国家将对技术投资的税收补贴扩大到目前的最多6倍,还为研发投资减免税金最多50%。未来十年培养3.6万名半导体人才,并致力于开发下一代功率半导体、人工智能半导体、高端传感器等发展潜力大的核心技术。而按照韩国半导体行业协会所说,约有153家韩国芯片企业已计划在今年至2030年间总计投资510万亿韩元以上,其中包括全球最大存储芯片制造商三星电子和第二大厂商SK海力士。其中光是三星就计划在未来十年投入超过1500亿美元,发展非存储以外的半导体业务。

我们在谈到韩国半导体的时候,最先想到的必然是存储业务。诚然,凭借三星和SK海力士在DRAM和NAND Flash的发力,他们的这部分业务成为了韩国半导体的顶梁柱。按照相关报道的说法,三星电子和SK 海力士在全球存储半导体市场上构筑了“ONE-TWO Punch(左右开弓)”的架势。但是,存储半导体仅占全球半导体市场销售额的30%左右。剩余七成的市场份额中,韩国企业是“后起之秀”。据调查显示,韩国销售额在一兆韩元(约人民币57亿元)以上的半导体厂家的数量是其竞争对手中国台湾的三分之一、是中国大陆的二分之一。有分析人士认为,韩国的半导体产业结构偏向于存储半导体,且没有成功构筑“设计-材料-设备-生产”这一生态体系。韩国经济新闻早前曾委托全国经济人联合会分析韩国、美国、中国大陆和中国台湾省四个国家和地区在2018年到2020年这三年的半导体上市企业业绩。当中的被分析的对象企业是全球金融信息企业—-S&P 资本IQ调查的半导体(包含设备)企业。统计结果显示,去年统计的销售额为一兆韩元以上的企业如下:英特尔(综合性半导体企业)、高通(Fabless)、泛林半导体(Lam Research 、 设备)等,统共有32家美国企业,为数最多;中国台湾有21家企业,包括TSMC(Foundry)、ASE(封装)、联发科(智能手机AP)等。中国大陆有17家企业,包括SMIC(Foundry,中芯国际)。来到韩国方面,营收超过一兆韩元的企业仅限于三星电子、LG海力士等七家企业。在被誉为半导体技术力的“骨干”的纯Fabless中,销售额达到一兆韩元的企业仅有“Silicon Works一家。在中国台湾,除了联发科之外,还有显示芯片巨头Novatek、网络芯片巨头Realtek销售额超过一兆韩元的Fabless。从全国经济人联合会公布的数据可以看到,全球金融信息公司---S&P 资本IQ划分的143家韩国半导体企业(包括三星电子)的2020财年总利润(包括营业利润和营业外利润)增长率为12.7%。而作为竞争对手的台湾企业的总利润增长率为36.8%,即使是受美国打击的中国大陆地区的增长率也达到了44.9%,都远超韩国。对于韩国的半导体企业而言,去年是业绩暴涨的好机会。理由如下:2019年的净利润较2018年下滑了32.1%,因此创造了一个业绩增长的好基础。有分析指出,韩国的业绩增长率之所以低于竞争对手是因为对存储半导体的过分依赖。

虽然存储让韩国半导体从牌面上看,非常不错,但有观点指出,如果沉醉于“存储半导体龙头老大”而不积极支持发展其他半导体企业的话,韩国的半导体企业很可能会崩溃。众所周知,DRAM 、NAND型闪存等存储半导体是典型的“行情产业”。几乎所有IT产品上的存储半导体特性都受到全球经济的影响,这是因为从中长期来看,存储半导体遵循“上升、下降的周期”。此外,大部分存储半导体为通用型(性能上没有明显差异),不易形成差异化。因此,个别企业的业绩反映了一部分市场价格。2019年DRAM的固定交易价格较2018年顶峰时骤降61.2%,因此,韩国的半导体企业总利润在2019年也骤减了32.1%。2020年DRAM价格提高了1.4%。三星电子等企业即使致力于提高良率、提高技术能力,也没有找到什么影响价格办法。哪怕是根据市场情况进行增产或者减产,也需要十分谨慎。当市场参与者降至三到五家的情况下,对价格施加影响的话,将会被认为是“违反垄断法”。企业最担心的风险因素是业绩的不稳定性。因为这会影响对企业未来的预测、难以调配未来投资资源。负面效果已经出现。韩国企业2020年的研究开发费用支出较2019年(9.4%)下滑了2.5个百分点,下滑至6.9%。而竞争对手台湾的研究开发投资增长率如下:2019年为13.3%,2020年为18.2%,是韩国的两倍左右。就研究开发费用占销售额的比例而言,去年韩国为8.7%,台湾为9.0%,美国为16.4%,都高于韩国。此外,还需要谨慎对待如天文数字般的巨额投资。据说三星电子的烦恼尤其严重。半导体行业相关人士指出:“DRAM业务的变动较大,且三星电子的DRAM年度收入最大,因此,很难向Foundry投入大规模的资金”。为此有专家指出,韩国要想在全球半导体争霸竞争中生存下来,需要政府对设备投资、研究开发等给与特殊的支援,而且政府的支援是迫切需要的。自2019年起,韩国政府开始系统地进行支援半导体行业,但并未出现明显的成效。韩国全经联的产业战略小组组长金先生也表示:“韩国政府应该迅速制定半导体特别法,以协助构筑韩国的半导体产业生态系统”。

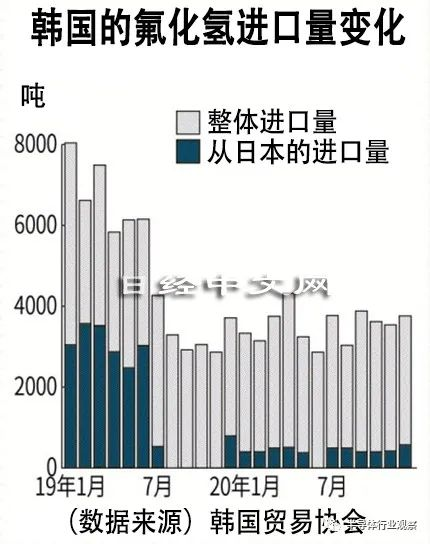

按照韩国专家的观点,要解决这个问题的方案是“培养系统半导体产业”。所谓系统半导体是一种具有处理数据、通信、变换等作用的半导体,相关产业链较广,由Fabless和Foundry构成。由于附加值高,因此可进行客制化生产, 受市场情况影响较弱,可以保证稳定的收益。韩国政府认识到系统半导体的重要性,于是在2019年开始启动系统半导体培养战略。学术界和半导体行业对于以上的客观评价是:“没有什么明显的效果”。虽然有观点认为进入系统半导体的壁垒较高,且需要一定的技术积累,但业界不断有人指出:“支援规模过小、系统性战略不够完善”。韩国的某家Fabless企业相关人员指出:“销售额在一兆韩元以上的Fabless企业仅有Silicon Works一家企业,这是韩国系统半导体行业的缺憾”。有专家指出:“就系统半导体的竞争力而言,韩国落后于中国台湾”。台湾的系统半导体行业由全球首屈一指的晶圆代工企业TSMC支撑,就Fabless而言,从销售数量来看,有联发科(智能手机AP全球占比第一)、Novatek(著名显示屏芯片厂家)等企业。来到封装方面,台湾有ASE,位居全球首位,就连联群这样的控制器厂家的实力也不容忽视。在Foundry方面,虽然韩国的三星电子位居全球第二,但很难追赶上TSMC。TSMC每年进行约30兆韩元的投资(甚至更多),据说三星电子的年度投资为10兆韩元左右。韩国半导体产业协会的相关人士指出:“至少要把设备投资的扣除率提高至和美国一样的水平(40%),应该为投资提供奖励,鼓励投资”。还有观点指出,台湾已经形成了一个以TSMC为中心的产业链,韩国也需要像台湾一样,创造一个以大型企业(如三星电子)为中心的生态系统。韩国汉阳大学融合电子工学系的朴教授表示:“为了让三星电子和SK海力士培养Fabless企业和封装企业,并进行合作,有必要再次研究产业限制法案和增加税收优惠”。而根据日前的报道,韩国政府也宣布扩大税收优惠,并提供1万亿韩元(约合8.83亿美元)贷款,以支持芯片行业度过当前具有挑战性的运营环境。根据规划,政府将为相关企业减免税负、扩大金融和基础设施等一揽子支援。其中对半导体研发和设备投资的税额抵扣率最高将提升至40~50%和10~20%。预计三星电子、SK海力士等企业10年内将投资510万亿韩元(约合人民币3万亿元),今年的投资额将达41.8万亿韩元。此外,政府还计划新设1万亿韩元规模的半导体设备投资特别资金,以低息为企业设备投资提供支援。政府预测,如能顺利执行规划,韩国半导体年出口额将从去年的992亿美元增加到2030年的2000亿美元,相关就业岗位也将增至27万个。韩国产业通商资源部在一份声明中表示,政府将在2021年下半年至2024年期间,将对从事半导体等“关键战略技术”的大型企业的资本支出税收优惠从目前的最高3%提高到6%。韩国政府还将提供约1万亿韩元的长期贷款,用于增加8英寸晶圆芯片的合同生产能力,以及材料和封装方面的投资。虽然前文谈了韩国半导体的一些短板和风险,但其实在过去几年中,韩国半导体还是取得了不少的进展,尤其是经历了早两年的日本制裁之后,他们在设备和材料方面取得的成绩还是很骄人的。从之前的报道《韩国半导体产业闷声发大财》可以看到,在日韩贸易局势发生变化后,支援重点晶圆代工企业的设备投资、成为了韩国政府“系统芯片产业愿景和战略”的计划之一。在国产化的趋势下,韩国设备厂商也成长了起来——韩国政府曾于2019年7月宣布,为支援半导体材料、设备的国产化,计划每年提供1兆韩元的预算。根据相关统计显示,目前韩国本土上市的半导体及面板设备企业一共有57家,在这其中并不包含韩国最大的半导体设备企业SEMES,这也是三星集团旗下的一家公司。盘点韩国的半导体设备厂商,他们拥有PSK,这家公司在光刻胶剥离机领域拥有最大的市场份额,甚至还击败了美国设备巨头Lam Research,相关分析显示,PSK是专门用于硬质硬掩模的硬掩模剥离机的唯一生产商,并且由于不成熟的开发状态,竞争的公司努力量产具有可比功能的产品。与此同时,韩国公司生产的半导体零部件的发货量整体上升,尤其是在美国和中国。去年,韩国半导体组件的出口激增了34%,达到2.45亿美元,成为该领域中的第四大出口国。来到材料方面,据日经在今年二月的报道,韩国在半导体相关材料的本国制造产品已开始普及。从韩国贸易协会发布的数据可以看到,2020年来,韩国自日本的氟化氢进口量比2019年减少75%。而来自海外的氟化氢进口量整体也减少50%。日经进一步指出,韩国政府为了在整个供应链摆脱对日本的依赖,将推进广泛材料和制造设备的国产化。2021年将设置比上年增加3成的2.2万亿韩元的预算框架,补贴企业的研发费用。将指定尖端技术开发地区,设置税收优惠制度,以推进在韩国国内外的招商。据日经介绍,现在日本的半导体材料厂商也都纷纷在韩国增产。在过去几年的地缘政治、贸易摩擦还有疫情的影响之下,中国、美国、日本、欧盟乃至韩国,都开始发力半导体。韩国的这个大计划,能达成怎样的成果呢?让我们拭目以待。

*免责声明:以上内容仅供交和流学习之用。如有任何疑问或异议,请留言与我们联系。